O “PASSO BILIONÁRIO” DA PREVI QUE PODE MOVIMENTAR O SETOR DE INVESTIMENTOS NO BRASIL

Maior fundo de pensão do Brasil quer criar um selo ASGI (ambiental, social, de governança corporativa e integridade) para as empresas brasileiras com a Previc, em um passo que pode influenciar todo o setor (Por Patrícia Valle)

quinta-feira outubro 26, 2023

A Previ, maior fundo de pensão do Brasil, com cerca de R$ 250 bilhões sob gestão, está cada vez mais atuante nas causas ambiental, social, de governança corporativa e integridade (na sigla ASGI). A previdência dos funcionários do Banco do Brasil quer tanto liderar o movimento para esse tipo de investimento como cobrar mais engajamento das empresas investidas.

Ao mesmo tempo em que conduz essa mudança, a fundação está criando um selo ASGI junto com a Superintendência Nacional de Previdência Complementar (Previc). A ideia é ser uma certificadora no País e um modelo para os demais fundos de pensão seguirem pelo mesmo caminho.

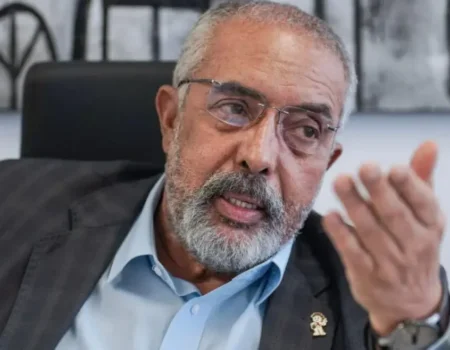

“Pela falta de dados, e regulação, há uma dificuldade de medir o ASGI no Brasil. Mas pelo nosso tamanho e política, temos conforto para fazer uma certificação e ter uma atuação mais política. Estamos conversando com a Previc para viabilizar esse projeto”, afirma João Luiz Fukunaga, presidente da Previ, em entrevista ao NeoFeed.

Desde janeiro deste ano, a Previ faz parte do seleto board do PRI, acrônimo de Princípios para o Investimento Responsável, das Nações Unidas (ONU). Em 2024, a fundação será a coordenadora do projeto de direitos humanos da entidade no Brasil.

“A questão dos direitos humanos nos investimentos já é uma discussão muito madura na Europa”, diz Cláudio Antônio Gonçalves, diretor de investimentos da Previ. “Agora, como coordenadores no PRI, queremos trazer isso para o Brasil, assim como também ajudar na construção da rede brasileira de signatários.”

Desde 2021, a Previ tem uma metodologia proprietária do qual avalia os critérios ASGI das empresas. Isso é fruto de um trabalho em evolução desde 2007 para avaliar a aderência das empresas em governança corporativa e em responsabilidade socioambiental.

Neste semestre, por exemplo, a fundação está realizando 90 ações de engajamento, priorizando a redução da emissão de gás carbônico e transparência. E cada nova prioridade é somada às anteriores, com a cobrança sobre as investidas do cumprimento das metas.

Em outra agenda da fundação, alinhada a parte social, as empresas serão cobradas a constituírem fundos de previdência complementar e a usarem as mesmas regras de governança corporativa no Brasil que são exigidas delas no exterior.

“Queremos promover o debate para aumentar a governança. Por que empresas que têm participação no exterior aceitam a sindicalização lá e aqui não? Esse é um exemplo de aspecto social que queremos pôr em debate”, afirma Fukunaga.

A agenda ASG está cada vez mais forte em todo o segmento de fundo de pensão brasileiro, o que tem levado aos fundos que trabalham para este mercado aumentarem a sua análise nas empresas e justificarem as suas escolhas. Mas, não existe um modelo a ser seguido, e há muitas discussões a respeito.

A Previ está propondo ser um balizador, e com o seu tamanho, seu potencial de influência é grande, principalmente sem uma legislação que ainda padronize isso. Caso similar aconteceu na Europa, em que grandes fundos de pensão, como o fundo soberano da Noruega (o maior do mundo com US$ 1,4 trilhão sob gestão), mudaram as práticas de mercado em prol do ASG e hoje há uma regulação estabelecida a ser seguida na região.

Agenda em progresso

Mesmo com todo esse trabalho de conscientização, a carteira de ações da Previ ainda tem petrolíferas e mineradoras. A Vale, por exemplo, ainda é a maior posição do fundo de pensão.

O diretor de participações da Previ, Fernando Sabbi Melgarejo, explica que a análise ASGI é crítica para os novos investimentos, enquanto empresas que já são antigas no portfólio são mais avaliadas pela sua capacidade de retorno. Mas, para qualquer investimento, a entidade não atua com o modelo de exclusão, mas avaliando os processos de avanço que as empresas estão buscando.

A Vale é um exemplo de papéis que possuem grande espaço na carteira (por razões históricas) e que estão sendo revisados para dar lugar a novas investidas, que estão sendo analisadas pelo comitê de investimentos. Mas, segundo a fundação, a razão é mais pelo potencial de retorno do que pela agenda ASGI, em que a mineradora mostra avanços principalmente na troca da matriz energética por energia limpa.

“Uma coisa é entrar em um ativo novo e outra é aqueles que eu já tenho no portfólio há muito tempo. Mas, ao longo do tempo, todas as empresas precisam mostrar como estão avançando, porque iremos cobrar ASGI, e sem resultado sair”, diz Melgarejo.

Ele complementa: “A Vale é uma pagadora de dividendos importante para nós. Acreditamos que ainda tem espaço para crescer, mas, em relação a seus pares, Rio Tinto e BHP, tem tido uma performance abaixo e ficado amassada.”

Em contrapartida, a Petrobras, que valorizou mais de 50% no ano, está na lista de melhores perspectivas da fundação. Além dela, a Previ está investida em uma tese de crescimento com a BRF, que fez um follow on recentemente, e a Neoenergia, que além disso está na estratégia de buscar ativos em energia renovável, alinhada com o ASGI.

“Temos uma tese de criação de valor para a Neoenergia. Estamos lá antes do IPO e entendemos que o mercado ainda não capturou o seu real valor. A ação está mal precificada”, diz Vallim Tupper, gerente executivo da gerência de participações da Previ.

A redução da carteira de renda variável

Apesar da alta alocação em ações, a Previ vem reduzindo sua exposição nos últimos anos. Hoje, ela responde por cerca de 30% do seu portfólio, bem acima da média de 12,2% da indústria de previdência complementar fechada, segundo dados da Abrapp.

Mas essa posição já foi maior. Em 2020, a carteira em renda variável e renda fixa tinha o mesmo tamanho. Hoje, a renda variável é metade da renda fixa, com R$ 66,3 bilhões em investimentos diretos em mais de 35 empresas, cujas maiores posições são Vale, Neoenergia, Banco do Brasil, Petrobras, Itaú, Ambev e Bradesco.

“Chegamos a ter 70% de exposição em renda variável, mas nossa política atual de investimentos estava focada em reduzir pelas condições de mercado”, afirma Gonçalves. “Hoje, estamos confortáveis com essa posição, porque temos bastante liquidez e não temos gap de duration”.

Dentro da busca por ações mais alinhadas com boa governança e maior rentabilidade, a Previ busca empresas com olhar de dono. O motivo é que as corporations, ou seja, aquelas com ações pulverizadas, têm deixado a desejar nos resultados.

“Fomos um dos primeiros do Brasil a defender o true-corporation, mas agora não temos a mesma posição. Vimos que essas empresas perderam valor, resultado e algumas quase foram à falência”, afirma Fukunaga”.

O presidente da Previ diz que todo o mercado está repensando investimentos em “empresas sem dono”. E que é importante repensar o que se deve exigir em governança corporativa desses negócios e em transparência. (Fonte: Neo Feed)